Qué Hacer, Versión 5. HIperinflaciones y lecciones para Venezuela

La hiperinflación: signos económicos y sociales, y cómo frenarla Un resumen de la experiencia, y propuestas para Venezuela Versión 5 de Qué Hacer Caracas, 11 de Agosto de 2014

Los casos de hiperinflación en el mundo tienen tres cosas en común:

- Insostenibilidad fiscal: los gastos son más altos que los ingresos de manera recurrente y creciente.

- Emisión de dinero para cubrir la brecha: en vez de subir los ingresos mediante impuestos, o bajar los gastos, se recurre a lo que se llama “impuesto inflacionario”.

- Baja en la demanda real de dinero: la gente, al ver que el dinero pierde valor, empieza a creer que va a ser así en el futuro.

En relación al tercer punto, esas expectativas inflacionarias implican que la gente se deshace del dinero nominal que tiene a cambio de bienes reales para conservar su riqueza. Esa demanda de bienes reales puede ser de dólares, bienes durables como casas, terrenos, carros, electrodomésticos, o incluso bienes de consumo como harina, azúcar, aceite y, en Venezuela, papel sanitario. La tasa de deshacimiento del dinero es incluso mayor que la tasa de crecimiento de los precios.

Este comportamiento retroalimenta el proceso inflacionario, y se manifiesta en que la gente, no solo empresarios, sino consumidores, empieza a “acaparar” bienes, mientras se deshace del dinero.

Los procesos hiperinflacionarios tienden a generar grandes conflictos sociales, porque implican grandes desajustes y redistribuciones de riqueza que no se deben al esfuerzo, sino a la “suerte” en cuanto a la posición inicial de las persona en cuestión. Por ejemplo, el proceso político del nazismo en Alemania se produjo como consecuencia de un empobrecimiento notable de la clase media y la clase baja en ese país como consecuencia de la famosa primera hiperinflación. En un proceso hiperinflacionario,

- Gana el gobierno a costa de la población, por el impuesto inflacionario (pasan bienes reales de quienes reciben billetes, a quienes los emiten).

- Ganan quienes tienen bienes reales frente a quienes tienen billetes

- Ganan quienes tienen ingresos variables, frente a quienes tienen ingresos fijos. En este caso, los dueños de empresas ganan frente a los trabajadores asalariados.

- Ganan quienes piden prestado a una tasa fija frente a quienes prestan (por eso se han restringido las tarjetas de crédito últimamente, pues los bancos no son tontos).

- Quienes tienen ahorros en un banco a tasas de interés nominal fija, ven su riqueza desaparecer en corto tiempo. Esto con frecuencia ocurre a la clase media, en particular a los ancianos que no están al tanto de hacer operaciones financieras para resguardar su riqueza, o para convertir su dinero en bienes reales o divisas. Un adulto mayor puede ver fácilmente sus ahorros de toda la vida perder valor a ritmo de vértigo.

Los finales de las hiperinflaciones están relacionados con medidas fuertes del tipo:

- Freno abrupto de la emisión de dinero para financiar el déficit.

- Cubrir el déficit fiscal.

- Estas dos cosas hacerlas de manera creíble.

- Sinceración del tipo de cambio (normalmente devaluación) y convertibilidad del dinero en divisas

Algunos economistas han argumentado que lo primero y lo cuarto son suficientes. Por ejemplo, si se establece un acuerdo de convertibilidad de la moneda en divisas (en oro en Alemania post-guerra). Pero los economistas que más han estudiado estos procesos argumentan que las cuatro cosas son necesarias. En particular Thomas Sargent escribió el documento clásico de aceptación general hoy en día, citado abajo, en que se argumenta que al fin y al cabo, una política fiscal que no sea sostenible va a implicar el recurso a la impresión de dinero para financiar los déficits. Y los agentes económicos saben hacer estos cálculos: si no ven una política fiscal que sea creíblemente sostenible, van a aumentar sus expectativas inflacionarias, y el valor interno y externo de la moneda va a bajar, iniciando el proceso inflacionario antes incluso de que se produzca el déficit fiscal.

Signos en Venezuela

En Venezuela, los tres signos de hiperinflación están dados.

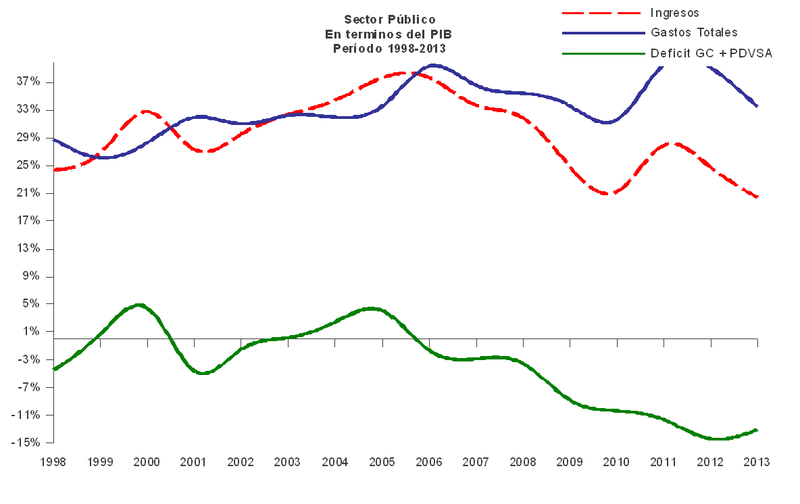

- El déficit fiscal ha crecido de manera endémica, según el siguiente gráfico, desde el 2007, a pesar de los altos precios petroleros, llegando a 15% del PIB en del 2012.

- La emisión de dinero ha estado creciendo de manera acusada en los últimos años. En particular, el financiamiento del déficit ha sido cubierto en un 70% por emisión de dinero por el banco central en los últimos años.

- La demanda real de dinero ha estado bajando, y eso se manifiesta en los procesos de acaparamiento de bienes, y el aumento de la demanda de dólares en el mercado paralelo.

En cuanto a los signos sociales, también se ha manifestado en gran conmoción social de parte de las clases medias, las cuales no han sido protegidas por los beneficios sociales de la revolución bolivariana. Si la situación sigue, las clases bajas también experimentarán los problemas de pérdida de riqueza, y posiblemente se sumen a las críticas al gobierno.

Caso emblemático: Bolivia.

- Prolegómenos de la crisis

Lo primero que hay que decir, es que durante el gobierno militar de Hugo Bánzer, desde 1971 a 1978, hubo gran bonanza en el país, en parte a un incremento notable de la deuda externa, y al ingreso de capitales al país. Ya para 1980, luego del inicio de un período de gran inestabilidad política que siguió al gobierno de Bánzer, el país ya no tenía capacidad de endeudarse afuera. Las razones tuvieron que ver con un empeoramiento notable de la economía internacional, con un encarecimiento de la tasa de interés de préstamos externos, escasez de crédito y caída de los precios del estaño, importante rubro de exportación boliviano. En este contexto, el déficit fiscal acumulado era muy grande, y había clara insostenibilidad fiscal, por lo cual se frenó por completo esa fuente de financiamiento del déficit que era endémico.

Luego de intentos fallidos de refinanciamiento del 80 al 82, y de cesación del crédito del Banco Mundial y el Fondo Monetario internacional, hubo una nueva asonada militar, que terminó llevando a Siles Suazo, con una coalición de izquierda, al poder. Ya se había heredado una inflación alta, de unos 300% anuales, debido a la emisión de dinero para financiar el déficit.

En ese momento, una lluvia de demandas de mejoras salariales en el sector público, y aumentos notables de demandas de proyectos de inversión pública, hicieron que el gobierno tratara de hacer reformas fiscales, para aumentar sus ingresos. Ante el fracaso de estos repetidos intentos de reforma fiscal de estabilización, el gobierno optó por impuestos inflacionarios, que no tenían ninguna traba política. Ese esquema implicó al principio que efectivamente hubiera una transferencia real de recursos de la economía al sector público. Pero a medida que el proceso cayó en un círculo vicioso (alta inflación, solicitudes de aumento salarial, emisión de dinero para cubrir el déficit), el señoreaje real disminuía. De hecho, el proceso inflacionario hizo que los ingresos fiscales reales bajaran de 10% del PIB en 1981, a 1,3% del PIB en e1985. En ese año, a pesar de que el gobierno de Suazo suspendió por completo el pago del servicio de la deuda externa, la hiperinflación era ya imparable. Ya entre Agosto de 1984 y Agosto de 1985, la inflación alcanzaba los 20.000%. La aceleración final implicó que entre los meses finales del proceso, entre Mayo de 1985 y Agosto de ese mismo año, la inflación llegó a 60.000% en términos anuales.

- La estabilización mediante la Nueva Política Económica

El impacto político y social fue tal que hubo que llamar a elecciones anticipadas, de manera que en el mismo 1985 salió electo Paz Estensoro, de centro derecha, quien aplicó la “Nueva Política Económica” para estabilizar la economía. Dicha política consistió en 1. Modificar el régimen cambiario hacia uno de flotación, con libre convertibilidad. 2. Aumento de los precios de los servicios públicos, en particular los hidrocarburos, y congelando los salarios del sector público. 3. Reforma fiscal para aumentar la base impositiva y aumentar los ingresos fiscales. 4. Acuerdo con el Fondo Monetario Internacional y el Club de París para el aporte de divisas frescas y la reestructuración de la deuda externa con los acreedores privados internacionales. 5. Desregulación de precios. 6. Apertura del comercio internacional.

Además de estas medidas, una que tuvo mucha efectividad fue la de continuar con la cesación de pagos de la deuda externa, a pesar de la insistencia en contrario del Fondo Monetario Internacional.

El resultado fue un frenazo “milagroso” del proceso hiperinflacionario. Ya para la segunda mitad de 1985, se había paralizado por completo el financiamiento monetario del déficit por parte del banco central, por la sencilla razón de que ya no había déficit. La medida principal fue el aumento del precio de los hidrocarburos, además de una reducción de los gastos públicos y la congelación de los salarios en el sector público a niveles bastante bajos en términos de poder de compra.

- Análisis de las consecuencias de la Nueva Política Económica

De hecho, todas las hiperinflaciones han acabado de manera abrupta, así que lo ocurrido en Bolivia no fue un milagro. Lo que sí es motivo de cierta controversia entre los economistas es la causa directa del final de la hiperinflación en cada caso, como comentábamos arriba. En el caso boliviano, hay claros indicios de que en un primer momento, a pesar de que las expectativas inflacionarias seguían en la población (porque la tasa de interés en pesos era mucho más alta que la tasada en dólares, y porque la demanda real de dinero no aumentó al principio), la inflación se frenó solo con la devaluación y el cierre del déficit fiscal. Jeffrey Sachs, en un famoso análisis del caso boliviano, citado abajo, argumenta que la devaluación y la libre convertibilidad del peso implicaron que este último dejara de devaluarse internamente: como ya el dólar era la unidad de cuenta y la reserva de valor en la práctica durante la hiperinflación, una paridad creíble entre esta divisa y el peso implicaba que la moneda nacional cumpliría ahora todas las funciones de dinero (unidad de cuenta, reserva de valor y medio de cambio), de manera que la inflación interna tendría que reflejar la inflación externa.

Independientemente del análisis de muy corto plazo Sachs coincide con el análisis de Thomas Sargent, quien fue el economista que estableció la teoría estándar sobre el análisis de los procesos hiperinflacionarios, y la manera de frenarlos en el largo plazo: el ajuste fiscal debe ser creíble, de manera que la gente modifique realmente sus expectativas sobre la estabilidad futura de la moneda: si ellos creen que en el futuro no va a ser necesaria la emisión de dinero para financiar las cuentas fiscales futuras, entonces la inflación va a ser controlada en el largo plazo.

De hecho, Thomas Sargent fue quien introdujo, en esos estudios, el contraste entre las políticas fiscales, monetarias y cambiarias creíbles, y las no creíbles, usando Teoría de Juegos. Las no creíbles son “inconsistentes temporalmente”, y las creíbles son “dinámicamente consistentes”. Las políticas inconsistentes tienen que ver con que los gobiernos, ante una situación como la del gobierno de Suazo, en que no tenía otra manera de cubrir el déficit, recurriría al financiamiento monetario. En presencia de la tentación, caería en ella si no había algo que lo impidiera de hecho, a pesar de las promesas de palabra. Por eso, las simples promesas no son suficientes para convertir la política en creíble. Hacen falta instituciones que lo garanticen. Por eso la importancia de la independencia del banco central, para decir que no al gobierno cuando este quiera incurrir en el error de la emisión de dinero sin respaldo.

- Las lecciones para Venezuela

Como hemos argumentado en informes anteriores, el caso de Venezuela es un caso muy particular, pues la crisis es artificial y completamente evitable sin recurrir a políticas neoliberales, como la de reducir el gasto social, hacer recaer el costo del ajuste sobre los pobres y los trabajadores, y recurrir a agentes externos, como el Fondo Monetario Internacional, o incluso préstamos de China y Rusia, con condicionamientos políticos o económicos inaceptables o inconvenientes.

En Venezuela se puede:

- Cerrar el déficit con una reforma fiscal para aumentar el ingreso, como se explicó en el documento de “Revolución fiscal”. Eso implica que el costo del ajuste lo pagan los ricos, quienes más se han enriquecido, y los corruptos.

- Hacer una sinceración del tipo de cambio que tiene un efecto fiscal notable (se recaudan 40 mil millones de dólares) a una tasa de unos 25 bolívares por dólar. La propuesta es la de flotación limpia con bandas robustas, lo cual implicaría que, como hubo un “overshooting” del tipo de cambio, habría una revaluación modesta posterior a unos 23 bolívares por dólar, similarmente como ocurrió en el 2002.

- Se programan subsidios específicos para los alimentos y las medicinas, y se establecen políticas para los demás rubros antes contemplados en la política cambiaria (becas, importaciones baratas de ciertas maquinarias para el desarrollo, etc).

- Se frena la emisión de dinero como consecuencia de esto. Pero para hacerlo creíble, hay que reformar la Ley del BCV, y poner en la presidencia y el directorio a personas respetables y creíbles por su prestigio personal, tanto en lo técnico como en lo ético.

- En lo productivo habría una reactivación notable del aparato productivo industrial y agrícola solo con la sinceración cambiaria. Un acuerdo de reglas claras para la inversión privada cerraría este cuadro para asegurar un rebote productivo no solo para el corto plazo, sino para el largo plazo también.

- Con reglas claras para la inversión privada, y un régimen cambiario confiable para asegurar el valor externo de la moneda, y con la estabilización creíble de la inflación, se repatriarían capitales de manera notable. No habría necesidad de financiamiento externo para lo productivo. Esto es esencial para la reforma fiscal, que debe ser progresiva, a medida que se recupere el sector productivo, ya que aumentar impuestos en la coyuntura actual traería más contracción. El país se relanzaría y desplegaría sus alas.

Bibliografía

Cagan, Phillip. “The Monetary Dynamics of Hyperinflation.” In Milton Friedman, ed., Studies in the Quantity Theory of Money. Chicago: University of Chicago Press, 1956.

Morales, Juan Antonio. “Crisis y Política Económica en Bolivia de 1982 a 1985”. Instituto de Investigaciones Socio Económicas. La Paz, Bolivia. Documento de Trabajo No. 08/86 Agosto 1986.

Morales, Juan Antonio. “Estabilización y Nueva Política Económica en Bolivia ”. Instituto de Investigaciones Socio Económicas. La Paz. Bolivia. Documento de Trabajo No. 09/86 . Octubre 1986

Sachs, Jeffrey. 1986. "The Bolivian Hyperinflation and Stabilization". Mimeo. Cambridge, MA: Harvard University

Salemi, Michael K. “Hiperinflations”. The concise enciclopedia of Economics. 2013

Sargent, Thomas J. “The Ends of Four Big Inflations.” In Rational Expectations and Inflation. New York: Harper and Row, 1986.